O que é o prêmio?

O prêmio é o custo do seguro, ou seja, a quantia que o tomador do seguro deve pagar à seguradora como contraprestação pela cobertura dos riscos assumidos. Em caso de sinistro, a empresa seria obrigada a indenizar o segurado de acordo com o estabelecido na apólice.

Quantos tipos de prêmios de seguro existem?

Para o consumidor, o termo prêmio no setor segurador nada mais é do que o custo que o seguro tem para a pessoa ou empresa que o contrata. Contudo, para as seguradoras, o conceito de prêmio é bem mais amplo e pode ser diferenciado em tipos muito diferentes dependendo do critério aplicado.

Cada empresa estabelece o prêmio após um processo de análise complexo, baseado em técnicas atuariais e também influenciado por outros elementos, como a estratégia comercial da seguradora. Para determinar o montante do prêmio, é preciso realizar uma boa análise sobre o risco que a entidade de seguros vai assumir, o que exige a coleta de grande quantidade de informações.

Nas apólices, geralmente são especificados tanto o prêmio líquido quanto o prêmio total, mas o que estes termos significam e de que dependem? A seguir, oferecemos uma explicação clara e resumida.

Tipos de prêmio

Prêmio básico:

É o prêmio mais elementar, sem impostos ou sobretaxas. Representa o que a seguradora cobra pela cobertura do risco.

Prêmio bruto (ou comercial):

Inclui o prêmio básico mais os gastos de gestão e administração, mas não as sobretaxas adicionais, como impostos ou pagamentos parcelados.

Prêmio total:

É o montante final pago pelo cliente. É obtido somando os impostos e sobretaxas legais aplicáveis ao prêmio bruto.

Tipos de prêmio de acordo com sua natureza

Prêmio puro ou de risco:

Reflete o valor atuarial do risco assumido pela seguradora. É o montante necessário para cobrir possíveis indenizações.

Prêmio de inventário:

Inclui o prêmio puro mais uma porcentagem correspondente aos gastos de gestão interna e administração.

Prêmio comercial (ou bruto):

É calculado somando ao prêmio puro os gastos gerais de administração, gestão, comerciais, liquidação de sinistros, cobrança de prêmios, aquisição, lucro industrial e o coeficiente de segurança.

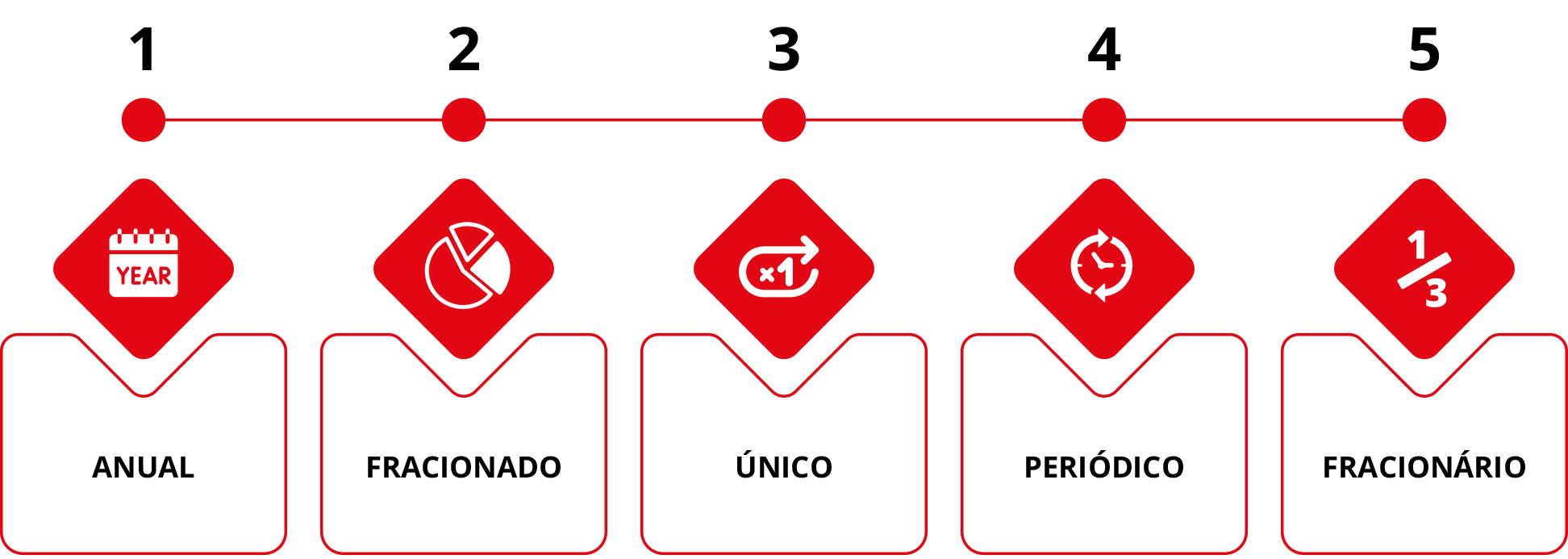

Tipos de prêmio de acordo com a recorrência do pagamento

Prêmio anual:

É pago em um único pagamento no início do período da cobertura.

Prêmio fracionado:

É um prêmio anual pago em várias parcelas (mensais, trimestrais ou semestrais).

Prêmio único:

É pago uma única vez e cobre todo o período de vigência do contrato.

Prêmio periódico:

É pago periodicamente, geralmente em anualidades.

Prêmio fracionário:

Semelhante ao fracionado, mas não necessariamente com vigência anual. É calculado para um período específico, geralmente inferior a um ano.

Tipos de prêmio de acordo com sua variabilidade ao longo do tempo

1. Fixo:

Não varia durante a vigência da apólice.

2. Provisório: Seu montante pode variar até que todos os aspectos que determinam o prêmio definitivo sejam conhecidos.

3. Variável:

Pode mudar durante a vigência do contrato, dependendo das circunstâncias previstas na apólice.

4. Definitivo:

Não muda durante a vigência do risco, exceto que as circunstâncias que o determinaram variem.

5. Natural:

É aplicado em seguros de longa duração (como os seguros de vida) e aumenta com a idade do segurado, pois a probabilidade de um sinistro aumenta.

6. Nivelado:

Permanece constante durante toda a vigência do contrato, uma questão comum nos seguros de vida.

7. Crescente:

Aumenta ao longo do tempo.

8. Decrescente:

Diminui ao longo do tempo.

O prêmio é o elemento central do custo de um seguro e seu cálculo depende de múltiplos fatores, como o tipo de risco, os gastos de gestão e os impostos aplicáveis. Entender os diferentes tipos de prêmios e como são calculados é essencial para selecionar a apólice que melhor atenda às suas necessidades.

No entanto, a maioria dos potenciais clientes não está interessada em conhecer de maneira profunda nem tão detalhada os diferentes tipos de prêmios, e costuma considerar apenas o montante que deve pagar para contar com a cobertura que contratada.

Entretanto, às vezes há opções, no que se refere à periodicidade dos pagamentos, por exemplo, em que é conveniente analisar cuidadosamente as possibilidades existentes e como isso pode afetar do ponto de vista financeiro. Por esse motivo, é recomendável contar com o assessoramento profissional de um intermediário de seguros.